Dans un article publié fin février dernier, des chercheurs issus des trois prestigieuses universités américaines Columbia, Yale et Stanford dévoilaient comment plus de la moitié des investissements étrangers en Chine passent d’abord par des paradis fiscaux, notamment les îles Caïmans. Le résultat retentissant de leur analyse pose plusieurs questions, en particulier celles concernant les investissements risqués.

Situées à environ 200 km au sud de Cuba dans la mer des Caraïbes, les îles Caïmans, dont la superficie totale ne dépasse pas les 260 km², abritent un grand nombre de sociétés offshore en tant que filiales ou sociétés écrans d’entreprises multinationales. Cela est un fait bien connu dans le monde banco-financier, ces îles ayant été placées en 2017 dans une liste « noire » de 12 paradis fiscaux susceptibles d’être sanctionnés par l’Union européenne.

Un autre fait bien connu du grand public, notamment depuis les révélations des Panama Papers, est que le recours aux paradis fiscaux a été une pratique courante de nombreux instituts bancaires, d’entreprises multinationales et de personnalités importantes des pays développés européens ainsi que des États-Unis. Mais on ignorait, jusqu’à la publication de l’article « China In Tax Havens » en février dernier, que de grandes entreprises chinoises, privées comme publiques, sont parmi les plus présentes dans ces paradis fiscaux.

60 % de capitaux émis dans les paradis fiscaux du monde entier sont chinois

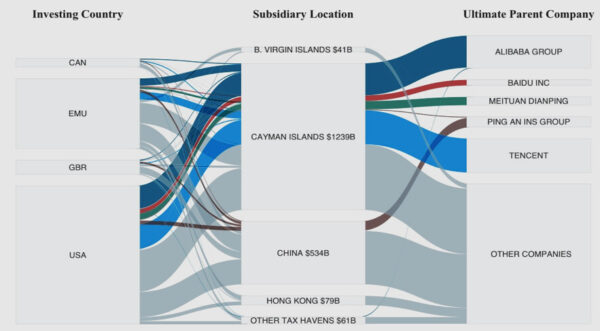

Avec une méthode permettant de redessiner les parcours des courants financiers qui relient les sociétés écrans et leurs maisons mères, les auteurs de l’article, Christopher Clayton (université Yale), Antonio Coppola (université Stanford), Amanda Dos Santos (université Columbia), Matteo Maggiori (université Stanford) et Jesse Schreger (université Columbia), ont démontré qu’en 2020, la part des sociétés écrans chinoises siégeant dans les îles Caïmans représentait 52,5 % (60 % si l’on y compte celles implémentées dans les autres paradis fiscaux) des capitaux émis dans les paradis fiscaux du monde entier ; alors qu’en 2002, ce ratio était seulement inférieur à 1,7%.

En termes de valeurs nominales, cela correspond à une somme pharaonique de 1239 milliards de dollars rien qu’en 2020, représentant jusqu’à 70 % des investissements étrangers en actions émises par les entreprises chinoises.

« Quand nous avons présenté cela aux gens, ils ont été choqués », explique l’un des coauteurs de l’étude, Matteo Maggiori à Peter Coy, chroniqueur économique pour The New York Times. « Lorsque vous mentionnez les utilisateurs des paradis fiscaux, vous pensez aux particuliers fortunés et aux grandes entreprises des pays très développés. Mais la situation a considérablement changé au cours des 10 ou 15 dernières années. »

Comment les entreprises chinoises lèvent des capitaux auprès d’investisseurs étrangers

Pour répondre à cette question, Matteo Maggiori et ses collègues ont souligné le rôle des entités à détenteurs de droits variables (EDDV) que des sociétés chinoises comme Baidu, Tencent ou Alibaba ont utilisé pour détourner la restriction imposée par le Parti communiste chinois (PCC) aux investisseurs étrangers dans la détention de parts d’entreprises des industries stratégiques, y compris le secteur technologique.

Plus précisément, cette pratique consiste à constituer une société écran résidant aux îles Caïmans qu’elles cotent publiquement aux bourses internationales de Paris, de Londres ou de New York par exemple. Cette société écran, à son tour, conclut une série de contrats bilatéraux, dont aucun n’est officiellement un contrat sur actions, avec la société d’exploitation et sa maison mère chinoise. Ces contrats visent à répliquer la part détenue en donnant le contrôle et un droit sur les bénéfices résiduels de la société d’exploitation aux actionnaires de la société écran.

D’une part, ce type de contrat permet à la société d’exploitation en Chine d’attester aux régulateurs locaux qu’elle est entièrement détenue par des résidents chinois. D’autre part, en vertu des normes comptables internationales actuelles, ces contrats sont suffisants pour que la société écran puisse prétendre qu’ils sont équivalents aux capitaux propres et les déclarer sur une base consolidée du groupe mondial.

Polémiques sur les EDDV

Tandis que les EDDV ont aidé les entreprises privées et publiques chinoises à lever plus d’un milliard de milliards de dollars depuis des investisseurs mondiaux en 2020, la légalité et l’applicabilité de ces structures suscitent de vives inquiétudes aux États-Unis, selon les auteurs de « China in Tax Havens » :

« Les EDDV établies dans des juridictions étrangères, y compris la République populaire de Chine, présentent un risque spécifique et important pour les investisseurs aux États-Unis, notamment parce que les investisseurs qui achètent des actions de ces entités (A) ne détient pas d’actions ou de participation directe ; et (B) n’ont pas accès à des recours juridiques ». En outre, « les investisseurs dans ces titres peuvent ne pas être conscients de ces risques ».

Afin de protéger les investisseurs américains des investissements risqués dans des EDDV, il existe depuis peu un projet de loi visant à exiger que les EDDV cotées aux bourses américaines s’identifient publiquement comme telles. Cette proposition de loi a été introduite dans les débats du Sénat américain en septembre dernier par deux sénateurs de courants politiques opposés : Chris Van Hollen, sénateur démocrate du Maryland et Rick Scott, sénateur républicain de la Floride.

Dans le New York Times, le sénateur Van Hollen a déclaré que la découverte récente sur l’utilisation accrue des paradis fiscaux par des entreprises chinoises impose « que nous agissions de toute urgence », dans un contexte où il est encore difficile de comprendre comment des sociétés comme Evergrande traitent leurs créanciers offshore tout en déclarant faillite.

Quant au sénateur Scott, il s’est dit préoccupé non seulement par la protection des investisseurs, mais aussi par la volonté de limiter le soutien financier au PCC par le biais d’investissements dans des entreprises chinoises. « Tout ne cesse de s’additionner », a-t-il confié au New York Times. « Les ballons, les Ouïghours, Hong Kong, Taïwan. Il y a quatre ans, j’ai dit que personne ne devrait acheter quoi que ce soit fabriqué en Chine. Quand je dis cela maintenant, les gens applaudissent. »

Il faudrait encore du temps pour connaître la forme définitive du projet de loi concernant les EDDV. Mais d’ici là, une autre question se pose pour les auteurs de l’étude « China in Tax Havens » : si l’utilisation active des paradis fiscaux par des entreprises privées chinoises comme Baidu, Tencent et Alibaba peut s’expliquer d’une certaine manière par le besoin d’assouplir le contrôle règlementaire imposé sur eux par le PCC afin d’attirer plus d’investissements étrangers, pour l’heure, Matteo Maggiori et ses collègues ne savent pas pourquoi les plus grandes sociétés publiques chinoises comme State Grid Corporation of China, CNOOC et Sinopec ont tous créé leurs filiales dans les îles Vierges britanniques pour émettre leurs obligations vers le monde entier.

Comment pouvez-vous nous aider à vous tenir informés ?

Epoch Times est un média libre et indépendant, ne recevant aucune aide publique et n’appartenant à aucun parti politique ou groupe financier. Depuis notre création, nous faisons face à des attaques déloyales pour faire taire nos informations portant notamment sur les questions de droits de l'homme en Chine. C'est pourquoi, nous comptons sur votre soutien pour défendre notre journalisme indépendant et pour continuer, grâce à vous, à faire connaître la vérité.